المتداولون المحترفون هم الأكثر إدراكًا لأهمية التخطيط بعناية في التنقل بنجاح خلال عالم الأسواق المالية. حيث تعمل خطة التداول الشاملة كخارطة طريق وتقلل من تأثير التحيزات العاطفية التي يمكن أن تؤدي إلى قرارات متهورة وغير عقلانية.

وسواءً كنت مبتدئًا أو محترفًا، فإن خطة التداول القوية هي عنصر أساسي لا يقدر بثمن في طريق تحقيق أهدافك. ستجد فيما يلي دليلًا شاملاً خطوة بخطوة لطريقة إنشاء خطة تداول قوية مصممة خصيصًا لأسلوبك وأهدافك الفريدة.

1. قيّم أهدافك في التداول ومقدار تحملك للمخاطر

هذا الجزء هو الأكثر أهمية في بناء خطة تداول شاملة لأنها تضع الأساس لجميع القرارات والاستراتيجيات اللاحقة. حيث يضمن أن أنشطة التداول الخاصة بك تتماشى مع أهدافك الشخصية ومقدار رغبتك في المخاطرة.

وتحديد أهداف تداول واقعية هو أمر ضروري لأن هذا سيوفر لك الوضوح والتركيز. يتيح لك تحديد ما تهدف إلى تحقيقه من خلال التداول، سواء كان يعني حصولك على مدخول مالي أو تنمية ثروتك أو الحفاظ على رأس مالك. من خلال تحديد أهداف تداول واضحة ومحددة، يمكنك صياغة استراتيجيات مناسبة واتخاذ خيارات تتماشى مع النتائج المرجو تحقيقها.

وبنفس القدر من الأهمية يأتي فهمك وتحديدك لمقدار قدرتك على تحمل المخاطر. يمتلك كل متداول درجة معينة من تحمل المخاطر، والتي تحدد مستوى راحته مع الخسائر المحتملة. ينجذب بعض المتداولين نحو الصفقات منخفضة المخاطر، في حين يوجد آخرون لديهم ميل لتحمل مقدار أعلى من المخاطر بحثًا عن عوائد محتملة أكبر.

حدد أهدافك وغاياتك من التداول

هناك نوعان من الأهداف – أهداف طويلة الأجل و أهداف قصيرة الأجل. يخدم كل نوع منها أغراضًا مختلفة ويستوعب ملفات تعريف متنوعة بنسب مختلفة من المخاطرة/العائد.

تشير أهداف التداول طويلة الأجل عادةً إلى الأهداف الشاملة التي تسعى جاهدًا لتحقيقها على مدى فترة زمنية طويلة عادة ما تمتد لعدة أشهر أو سنوات. غالبًا ما تركز هذه الأهداف على مراكمة الثروة أو تنمية رأس المال أو الوصول إلى مبلغ مالي محدد.

من ناحية أخرى، فإن الأهداف قصيرة الأجل تكون أكثر إلحاحًا وتركز على اغتنام فرص السوق قصيرة الأجل. عادةً ما يكون لهذه الأهداف طبيعة تكتيكية أكثر، مع التركيز على الأطر الزمنية الأقصر، مثل الأيام أو الأسابيع. وتتطلب الأهداف قصيرة الأجل مراقبة نشطة لظروف السوق ومهارات التحليل الفني المتقدمة لتحديد نقاط الدخول والخروج الدقيقة.

وفي حين يختار المتداولين بين التركيز على الأهداف طويلة الأجل أو قصيرة الأجل، فليس من المستغرب أن تتضمن خطة التداول مزيجًا من الاثنين. حيث يتيح استخدام مثل هذا النهج تنويع استراتيجيات التداول ويقلل من التعرض للمخاطر.

تحديد درجة تحملك للمخاطر

تقييمك لدرجة تحملك للخسائر المحتملة هو أمر ضروري من أجل تحديد الاستراتيجيات المناسبة لمساعي التداول الخاصة بك.

لتحديد مستوى تحملك للمخاطر، من المهم أولاً مراعاة العوامل المتعددة التي تؤثر على شهيتك للمخاطرة، بما في ذلك:

- الوضع المالي: دخلك ومواردك المالية من مدخراتك وثروتك الإجمالية تؤثر بشكل مباشر على مقدار المخاطرة التي أنت قادر على استيعابها ومستعد لتحملها. يميل المتداولون الذين لديهم موارد مالية كبيرة إلى امتلاك قدر أكبر من تحمل المخاطر، في حين أن المتداولين الذين يعملون بميزانية تداول أو استثمار محدودة قد يكون لديهم قدرة تحمل أقل للمخاطر.

- الإطار الزمني: عمرك والفترة الزمنية للاستثمار يلعب دورًا رئيسيًا في تحديد ملفك الشخصي للمخاطر. يميل المتداولون الأصغر سنًا والذين لديهم منظور طويل الأجل إلى استعداد أكبر لتحمل تقلبات السوق قصيرة الأجل وقبول مستويات مخاطر أعلى. على العكس من ذلك، قد يفضل المتداولون الأكبر سنًا أو أولئك الذين لديهم استراتيجية تداول قصيرة الأجل إلى مستويات مخاطر أقل.

- المرونة العاطفية: يساعد فهم قدرتك على التحكم في عواطفك وتأثيرها على صنع القرار في تحديد درجة تحملك للمخاطر. شهيتك لتحمل المخاطر مرتبطة بمرونتك العاطفية. إذا كنت أقل استعدادًا لتحمل المخاطر، فيجب عليك اختيار استثمارات منخفضة المخاطر.

- المعرفة والخبرة الاستثمارية: قد يكون لدى المتداولين المبتدئين قدرة أقل على تحمل المخاطر لأنهم لا يزالون يتعلمون ويميلون إلى أن يكونوا أكثر حذرًا في اتخاذ قراراتهم.

من المهم الإنتباه إلى أن درجة تحملك المخاطر ليست ثابتة ويمكن أن تتطور بمرور الوقت. حيث تحتاج لإعادة تقييم قدرتك على تحمل المخاطر بانتظام بما يتماشى مع أهدافك المالية المتغيرة وظروف السوق.

2. تطوير استراتيجية التداول

هناك طرق كثيرة ومتنوعة للتداول، ويعتمد اختيارك للإستراتيجية التي تريد استخدامها بشكل أساسي على سمات شخصيتك وملفك الشخصي.

إذا كانت لديك أهداف تداول طويلة الأجل ولا تستفزك كثرة التقلبات قصيرة الأجل، فقد يكون أسلوب تداول المركز أو استراتيجية الشراء والاحتفاظ البسيطة أكثر ملاءمة لك. من ناحية أخرى، إذا كانت لديك أهداف تداول قصيرة الأجل وكنت مرتاحًا لفكرة التعرض لمخاطر محتملة أعلى، فقد يكون التداول المتأرجح أو السكالبينج هو الأنسب لك.

تجدر الإشارة إلى أن استخدام أحد أنماط التداول لا يعني بالضرورة استبعاد كافة الخيارات الأخرى، حيث يمكن بالطبع الجمع بين أكثر من نمط مختلف بناءً على ظروف السوق وتفضيلاتك الشخصية.

اختيار أدوات التداول المفضلة لديك

اختيارك للأدوات المالية التي تريد التداول عليها سيكون له تأثير كبير على خطة التداول الخاصة بك. توفر الأسواق المالية مجموعة متنوعة من الأدوات المالية التي لكل منها خصائصها الفريدة وعوامل المخاطرة الخاصة بها وطبيعتها الديناميكية التي تتميز بها.

ومن بين أهم خيارات الأدوات المالية الأكثر تداولًا لدينا الأسهم والسندات والعملات والسلع وصناديق الاستثمار المتداولة (ETFs) والعقود الآجلة. ومن المحتمل أن تتغير خطة التداول الخاصة بك اعتمادًا على الأداة المالية التي ستختارها. على سبيل المثال، عند الانخراط في تداول الأسهم ستحتاج إلى تحليل البيانات المالية للشركة التي ترغب في تداول سهمها، في حين أنك عندما تقرر تداول السندات ستنظر في أسعار الفائدة وجودة الائتمان.

كما أن مواءمة أدوات التداول المفضلة لديك مع أهداف وخبرات التداول الخاصة بك هو أمر في غاية الأهمية. ضع في اعتبارك العوامل المؤثرة مثل السيولة والتقلب وساعات التداول وتكاليف المعاملات والتأثير التنظيمي عند اختيار الأداة التي تريد التداول عليها.

منهجيات تحليل السوق

توجد منهجيتان رئيسيتان – التحليل الأساسي و التحليل الفني:

- يوفر التحليل الأساسي منظورًا أوسع ويساعد في فهم القوى الفاعلة وراء تحرك السوق. وهو ينطوي على تقييم العوامل الاقتصادية، والبيانات المالية للشركة، واتجاهات الصناعة، وغيرها من المعلومات ذات الصلة لتقييم القيمة الجوهرية للأصل.

- في حين أن التحليل الفني يركز على تحليل أنماط الأسعار التاريخية، واتجاهات السوق، والإشارات لفهم معنويات السوق وتوقيته، والتنبؤ بحركات الأسعار المحتملة على المدى القصير.

وفي حين أن كل نهج لديه نقاط القوة والضعف الخاصة به، فإن الجمع بين الاثنين يوفر في كثير من الأحيان استراتيجية شاملة ومفيدة جدًا لفهم ديناميكيات السوق. هذا النهج الشامل سيعزز من اتخاذك لقرارات تداول أفضل، عن طريق الجمع بين اطلاعك على العوامل الأساسية التي تدفع السوق على المدى الطويل والرؤى التي توفرها المؤشرات الفنية حول تحركات الأسعار على المدى القصير.

3. بناء استراتيجية إدارة مخاطر مناسبة

تعتبر استراتيجية إدارة المخاطر الصارمة ضرورية لتجنب الخسائر المحتملة أو الحد منها، والحفاظ على رأس المال، وضمان النجاح على المدى الطويل.

تعتبر الخسائر جزءًا لا يتجزأ من التداول، وحتى المتداولون الأكثر مهارة يواجهونها بشكل منتظم. ومع ذلك، فإن ما يميز المحترفين هو قدرتهم على إدارة المخاطر والحد من الخسائر بفاعلية.

في جميع الأحوال، يتطلب بناء استراتيجية إدارة مخاطر قوية مقدارًا من الانضباط والصبر والاستعداد لخفض الخسائر عند الضرورة. ويجب أن تشتمل على العديد من العناصر الأساسية، بما في ذلك:

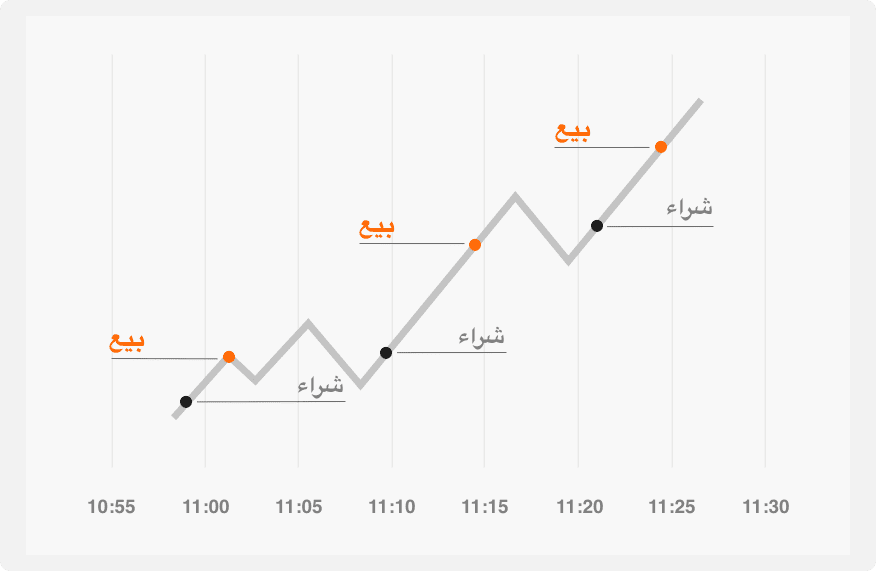

تحديد نقاط الدخول

نقطة الدخول هي اللحظة التي تدخل فيها الصفقة. يمكن استخدام عدة منهجيات مختلفة لأجل تحديد نقاط الدخول المثالية، بما في ذلك تحليل حركة السعر أو الاستراتيجيات المبنية على المؤشرات الفنية.

يتضمن تحليل حركة السعر دراسة سلوك السعر نفسه. على سبيل المثال، قد يبحث المتداول عن نمط انعكاس صعودي مثل “قاع مزدوج”، حيث يشكل السعر قاعين متتاليين، مما يشير إلى حركة صعودية محتملة. يمكن أن يكون هذا النمط بمثابة نقطة دخول لبدء صفقة شراء.

من ناحية أخرى، تعتمد الاستراتيجيات المبنية على مؤشرات فنية على استخدام أدوات التحليل الفني لتوليد إشارات التداول وتحديد نقاط الدخول. تتضمن المؤشرات الفنية الشائعة على سبيل المثال لا الحصر، المتوسطات المتحركة ومؤشر القوة النسبية RSI و مؤشر ماكد MACD وبولينجر باند وغيرها.

من المهم ملاحظة أن كلا الأسلوبين لهما مزايا وعيوب خاصة بهما، ولهذا السبب ستجد المتداولين يقومون بالجمع بينها لتعزيز دقة تحديد نقاط الدخول.

تحديد نقاط الخروج من السوق

بالإضافة إلى تحديد نقاط الدخول المثالية إلى السوق، من المهم بنفس القدر تحديد نقاط الخروج أو المكان الذي ستغلق فيه الصفقة. من المهم عدم البقاء في صفقة لفترة أطول من اللازم لمنع تراكم الخسائر المتصاعدة.

يعد احترام نقاط الخروج أمرًا ضروريًا لأنه يساعدك على تجنب اتخاذ القرارات المبنية على العاطفة ويمكّنك من الالتزام بخطة التداول الخاصة بك. يتيح لك بالمحافظة على الانضباط واتباع معاييرك المحددة مسبقًا للخروج من الصفقة. من خلال وجود نقاط خروج محددة جيدًا، يمكنك حماية رأس مالك أو جني الأرباح أو تقليص الخسائر عند مستويات مناسبة.

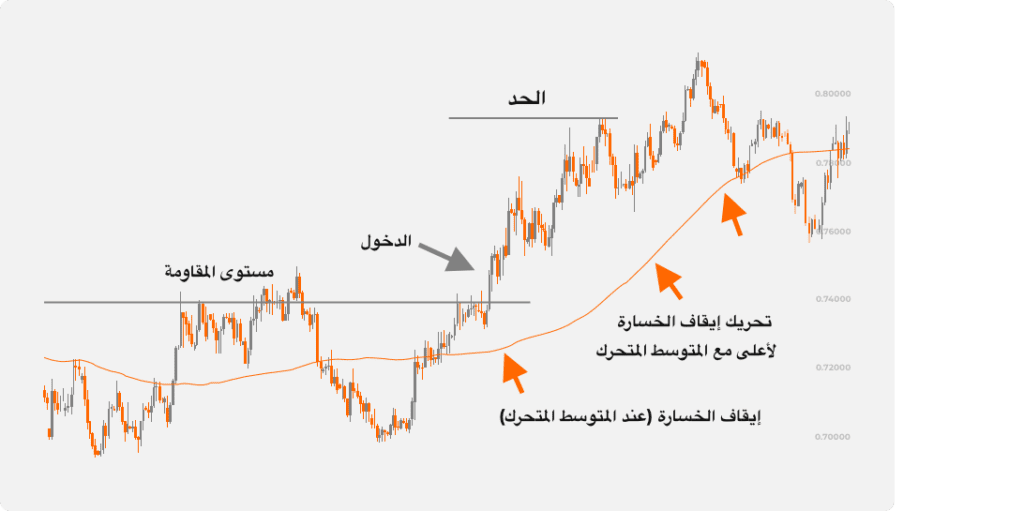

ضوابط الأوامر

تعد ضوابط الأوامر ضرورية لأنها تساعد في إدارة المخاطر وحماية الأرباح وأتمتة تنفيذ الصفقات. يعد إدراج ضوابط الأوامر في خطة التداول الخاصة بك أمرًا بالغ الأهمية لإدارة المخاطر بفعالية وممارسة الانضباط في التداول.تتضمن بعض أهم ضوابط الأوامر ما يلي:

- أوامر وقف الخسارة: أمر وقف الخسارة هو تعليمات لبيع ورقة مالية عندما تصل إلى مستوى سعر معين. تساعد في الحد من الخسائر المحتملة عن طريق الخروج تلقائيًا من الصفقة في حال تحرك السعر ضد مركز المتداول.

- أوامر جني الأرباح: أوامر جني الأرباح هي تعليمات لبيع ورقة مالية عندما تصل إلى مستوى سعر معين، مما يسمح للمتداولين بجني الأرباح. تساعد على ضمان المكاسب وتمنع التداول العاطفي الذي يخاطر بخسارة أرباحك.

- أوامر الإيقاف المتحرك: أوامر الإيقاف المتحرك هي أوامر إيقاف خسارة ديناميكية يتم ضبطها مع تحرك السعر لصالح المتداول. وهي تتبع السعر على مسافة محددة أو بناءً على مؤشر محدد مسبقًا، مما يتيح للمتداولين الحصول على المكاسب المحتملة مع الحماية من الانعكاسات.

- الأوامر المحددة: الأوامر المحددة هي تعليمات لشراء أو بيع ورقة مالية بسعر محدد. فهي تسمح للمتداولين بتحديد السعر المطلوب لتنفيذ الصفقة، مما يوفر مزيدًا من التحكم في تنفيذ الصفقة.

- أوامر السوق: أوامر السوق هي تعليمات لشراء أو بيع ورقة مالية بسعر السوق الحالي. يتم تنفيذها على الفور، مما يضمن التأكد من التنفيذ ولكن بدون ضمان سعر محدد.

يعتبر إعداد وتعيين ضوابط الأوامر هذه أمرًا مهمًا، مع الأخذ في الاعتبار استراتيجيات التداول الفردية الخاصة بك، ومدى تحملك للمخاطر، وظروف السوق. يساعدك فهم كيفية الاستخدام الفعال لضوابط الأوامر على إدارة المخاطر وحماية الأرباح والمحافظة على انضباطك. يمكن أن تؤدي المراجعة المنتظمة لضوابط الأوامر وتعديلها إلى تحسين أداء التداول وكفاءة إدارة المخاطر بشكل عام.

التنويع وتحديد حجم المركز

يعد التنويع وتحديد حجم المركز من العناصر المهمة في استراتيجية إدارة المخاطر التي يمكن أن تساعد في التخفيف من الخسائر المحتملة.

يتضمن التنويع توزيع استثماراتك عبر أصول أو فئات أصول مختلفة ذات ارتباط منخفض. من خلال تنويع محفظتك، فإنك تقلل من تأثير أي استثمار فردي على الأداء العام لمحفظتك. إذا كان أداء أحد الاستثمارات ضعيفًا، فقد تعوض استثمارات أخرى الخسائر، مما يقلل من المخاطر الإجمالية. يمكن تحقيق التنويع من خلال الاستثمار في مختلف الأسهم أو السندات أو السلع أو عبر مختلف القطاعات أو المناطق الجغرافية.

يشير تحديد حجم المركز إلى تحديد التخصيص المناسب لرأس المال لكل صفقة. وهو ينطوي على تقييم نسبة المخاطر-العائد للصفقة وتخصيص جزء من رأس مالك وفقًا لذلك. يساعد تحديد حجم المركز على التحكم في مقدار المخاطر التي تعرض نفسك لها في كل صفقة. من خلال تخصيص نسبة أصغر من رأس مالك لأي صفقة واحدة، فإنك تحد من التأثير المحتمل لخسارة صفقة واحدة على محفظتك الإجمالية.

يعمل التنويع وتحديد حجم المركز بالتوازي مع إدارة المخاطر. يؤدي التنويع إلى توزيع مخاطرك عبر استثمارات مختلفة، بينما يضمن تحديد حجم المركز تخصيص جزء مناسب من رأس المال الخاص بك لكل صفقة.

4. اختبر خطة التداول الخاصة بك

يتيح لك اختبار خطة التداول الخاصة بك تقييم فعالية استراتيجيتك، وتحديد العيوب المحتملة، وإجراء التعديلات اللازمة قبل تعريض رأس المال الحقيقي للخطر.

واحدة من أكثر الطرق قيمة لتقييم كفاءة خطة التداول الخاصة بك هي اختبارها في حساب تجريبي أو ممارسة التداول الورقي تتيح لك هذه البيئات الافتراضية أو المحاكيات تنفيذ صفقات مبنية على استراتيجيتك دون المخاطرة بأموالك الحقيقية.

من المهم الانتباه إلى أهمية الاستفادة من الاختبار العكسي لكونها أداة لا تقدر بثمن، ومع ذلك فإنها لا تضمن بالضرورة نجاحك في المستقبل. حيث أن ظروف السوق في حالة تطور مستمر، والأداء التاريخي لا يضمن بالضرورة النجاح في المستقبل.

5. راقب خطة التداول الخاصة بك

سيوفر لك الإطلاع المستمر على صفقاتك ومراجعتها بانتظام رؤى قيمة ستفيدك في إجراء تحسينات مستنيرة على استراتيجيتك. ومن أكثر الطرق فعالية للقيام بذلك هي المواظبة على تحديث دفتر يوميات التداول لديك. دفتر يوميات التداول هو في الأساس سجل يحتفظ بمعلومات كافة الصفقات التي أجريتها خلال فترة محددة.

| التاريخ | الرمز | شراء – بيع | QTY | سعر الدخول | سعر الخروج | الربح/ الخسارة |

| 5/8/21 | BPPL | البيع | 500 | $38.50 | $39.00 | $560.00 |

| 5/8/21 | ACMELAB | الشراء | 385 | $35.00 | $36.00 | $(320.00) |

| 5/8/21 | BATBC | البيع | 980 | $520.00 | $510.00 | $200.00 |

| 5/8/21 | RDFOOD | البيع | 560 | $70.00 | $75.00 | $(250.00) |

| 5/8/21 | SILCOPHL | الشراء | 345 | $85.00 | $86.00 | $350.00 |

| 5/8/21 | FORTUNE | البيع | 780 | $120.00 | $125.00 | $200.00 |

| 5/8/21 | LHBL | الشراء | 658 | $230.00 | $227.50 | $(325.00) |

تذكر أن المواظبة على مراقبة خطة التداول هو عامل حاسم في نجاحها. واجعل من عاداتك تحديث دفتر يوميات التداول لديك بانتظام، إلى جانب مراجعة صفقاتك السابقة وتقييم أدائك. قيامك بهذه الأمور سيساعدك في معرفة نقاط قوتك وضعفك كمتداول، وهو ما سيعزز لاحقًا من قدرتك على تنفيذ خطة التداول بفاعلية أكبر.

الخلاصة: العامل الأساسي لخطة تداول ناجحة هو الإلتزام بها

الآن وبعد أن عرفت طريقة إنشاء خطة تداول ناجحة، الخطوة التالية لديك، والتي يمكن القول أنها الأكثر أهمية، هي التأكد من أنك ستلتزم بالخطة. في الواقع، قد يكون الحفاظ على الانضباط والاتساق في اتباع خطة التداول أمرًا صعبًا بالفعل، خاصة بالنسبة للمتداولين المبتدئين.

ومع ذلك، التزامك بخطتك، سيمكنك من تقليل تأثير العواطف على تداولك، وإنشاء إطار عمل متسق لتنفيذ الصفقات، وإدارة المخاطر بشكل فعال، وتعزيز الثقة في استراتيجيتك.

لذلك احرص على الزام نفسك بخطك المدروسة بعناية، وتمتع بكافة المزايا الناتجة عن التزامك.