Le terme de bulle est devenu largement utilisé, même en dehors de ses origines boursières. Il désigne des actifs dont le prix est gonflé par les traders et les investisseurs bien au-delà de leur valeur réelle. Lorsque les investisseurs se rendent compte que l’actif ne pourra pas rapporter les bénéfices qu’ils espéraient, la bulle boursière éclate. À ce moment-là, le prix de l’action a tendance à baisser radicalement car tout le monde se précipite pour vendre les actions qu’il possède. Les ardents vendeurs à découvert sont toujours à l’affût de la dernière bulle qu’ils peuvent vendre à découvert. Les cours des actions ne sont pas connus pour leur rapidité à monter, mais lorsqu’ils s’effondrent, ils dégringolent. Ces descentes soudaines sont des occasions incroyables de réaliser des bénéfices, mais elles comportent aussi leur part de risque.

Vous pourriez aussi apprécier :

- Qu’est-ce qu’un carry trade sur devises ?

- La moyenne mobile pondérée – Qu’est-elle et comment la calculer ?

Le développement d’une bulle boursière

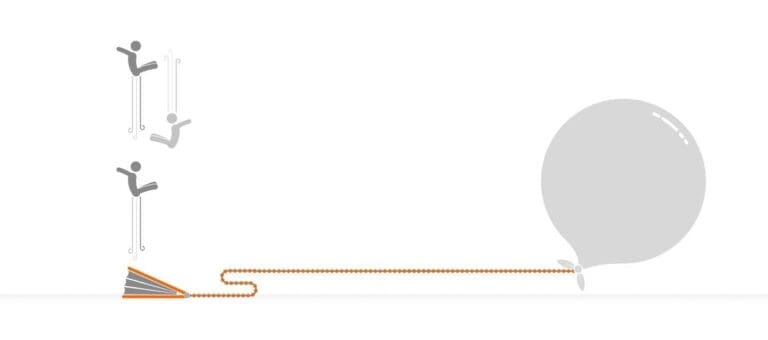

Les bulles boursières se développent en plusieurs phases distinctes. Il existe plusieurs façons de les classer, mais pour nos besoins, nous en retiendrons trois. De nombreux traders ont perdu de l’argent parce qu’ils n’ont pas su distinguer ces phases et qu’ils sont entrés dans la transaction au mauvais moment. L’un des dangers à surveiller est de s’engager trop tôt. La phase initiale de son développement s’accompagne souvent d’une croissance expéditive. Si vous placez l’ordre trop rapidement, vous risquez de conserver l’actif pendant une période douloureusement longue avant que la meilleure occasion de vendre ne se présente. Maintenir ces positions ou être tout simplement incapable d’utiliser ce capital pour autre chose est souvent une perte en soi.

La première étape du développement

La première phase est celle de la montée en puissance, où les institutions et les grands investisseurs occupent le devant de la scène. Les acteurs du marché qui sont plus informés que le grand public commencent à ouvrir des positions sur un titre prometteur. Le nombre de positions sur le titre pousse lentement les prix à la hausse. Mais le manque d’attention des médias fait que la croissance n’est pas encore radicale. Cette phase implique que les banques et autres institutions financières échangent des conseils ou surveillent les transactions des autres.

L’une des façons de reconnaître cette phase dans le cas des actions est l’augmentation du nombre de transactions de gestion. Les membres des conseils d’administration des institutions financières et d’investissement commencent à émettre des ordres d’achat. Certains fonds spéculatifs peuvent commencer à dépasser la limite de propriété à partir de laquelle ils doivent commencer à déclarer leur activité à la SEC. Dans le cas des sociétés dites de petite et moyenne capitalisation, cette limite peut être de 10 millions de dollars seulement. C’est une période d’expansion tranquille et régulière.

La deuxième étape du développement

La deuxième étape est celle où une véritable bulle boursière se forme. Une fois que les rapports flash positifs et autres bonnes nouvelles commencent à être diffusés dans la presse, le nombre d’ordres d’achat sur le titre commence à augmenter également. Bien qu’il ne s’agisse pas encore d’une bulle à ce stade, l’amélioration notable des fondamentaux de l’actif est nécessaire pour qu’il continue à gonfler. Le nombre croissant de rapports prometteurs incite souvent les fonds spéculatifs et les fonds communs de placement à annoncer leur intention d’acheter le titre. Le cycle de renforcement positif donne aux médias une raison supplémentaire d’attirer l’attention sur l’actif, ce qui peut conduire à des spéculations sur le fait qu’il est en fait sous-évalué ou que son ratio cours/bénéfice réel devrait être 20 % plus élevé.

Ces articles finissent par attirer l’attention des investisseurs de détail qui se précipitent pour acheter le titre afin de ne pas manquer la hausse de prix annoncée. Malheureusement, ils ne trouvent qu’une offre limitée. À ce stade, les gros investisseurs conservent leurs propres actions. Pendant ce temps, les vendeurs potentiels essaient de pousser les prix encore plus haut en plaçant des ordres à cours limité au lieu de vendre au prix du marché. Lorsque la croissance explosive du nombre d’ordres au prix du marché inonde les carnets d’ordres, il en résulte une hausse exponentielle des prix. L’actif commence à surperformer les indices, augmentant même lorsque les marchés sont en baisse. Il entre dans une longue tendance haussière sans aucune correction du marché, avec parfois une augmentation de 40 à 50 %. À ce stade, les investisseurs de détail ont mordu à l’hameçon des médias et sont parfaitement exposés au produit.

L’étape finale du développement

L’un des signes révélateurs d’une bulle boursière pleinement développée est que les gens continuent d’acheter des actions même lorsque les rapports flash de la société commencent à ne pas répondre aux attentes. Dans de nombreux cas, ces entreprises finissent par contracter des prêts ou émettre des obligations pour financer leurs nouveaux projets. L’obligation convertible en est une variante. Elle permet aux petits investisseurs d’acheter une obligation pouvant être convertie en actions ordinaires à son échéance. Sur le papier, cela semble être un excellent investissement. Vous avez une obligation qui rapporte un intérêt fixe de 5 % et dont la valeur augmente de 30 % chaque année. Malheureusement, ce n’est pas le cas dans la pratique et les petits investisseurs sont rarement gagnants.

L’une des raisons pour lesquelles ces sociétés ne répondent pas aux attentes est que les prévisions finissent par être complètement déconnectées de la réalité. Même si les bénéfices par action baissent pendant deux trimestres consécutifs, la chute des cours en résultant n’est que temporaire. Les traders de détail sont généralement ravis de pouvoir acheter l’action à un prix inférieur avant le rebond. En réalité, c’est à ce stade que les grands investisseurs vendent l’action pour réaliser leurs bénéfices. Comme la situation est sur le point de s’inverser, les gestionnaires de fonds spéculatifs et de fonds communs de placement vendent leurs positions pour réduire leur exposition. La seule façon de trouver ces informations est de les chercher. Cependant, les médias continuent de maintenir les perspectives positives de l’actif.

La bulle éclatante

C’est exactement la fenêtre d’opportunité que les vendeurs à découvert recherchent. Après que le prix ait atteint deux ou trois sommets, vous pouvez clairement déterminer l’emplacement de la ligne de résistance supérieure. Il est également facile d’observer comment, chaque fois que le prix touche cette ligne de résistance, les positions sont liquidées en grande quantité. L’absence d’une rupture réussie finit par inquiéter les investisseurs de détail, ce qui entraîne un assèchement progressif de la demande. C’est à ce moment que les premiers rapports sur les mauvaises performances de l’entreprise commencent à atteindre le grand public.

À ce stade, un avertissement partiel ou total sur les bénéfices suffit à faire éclater la bulle en incitant les principaux investisseurs à liquider leurs positions. De plus, ils ont dû le faire pendant que le marché était suffisamment liquide, c’est-à-dire qu’il restait des acheteurs. Le résultat est un nombre immense d’ordres de vente à cours limité placés sur le marché. Les contrats qui n’ont pas été vendus pendant la journée se transforment en ordres de marché à la fin de la journée. Lorsque les investisseurs de détail ont vent de la tendance baissière, ils commencent à essayer de s’échapper eux aussi.

L’effondrement

À partir de là, le rythme de la descente commence à égaler la vitesse de la hausse initiale. En général, l’actif connaît une petite reprise quelques mois après le krach initial. Si quelques petits investisseurs conservent encore leurs positions, mais avec une perte de 70 à 80 %, la plupart des vendeurs à découvert ont déjà liquidé leurs positions à ce moment-là. Ce dernier groupe était la force motrice du pouvoir d’achat sur le marché. Une fois qu’ils sont sortis, la bulle boursière a officiellement éclaté. Tous les gestionnaires de fonds spéculatifs et de fonds communs de placement ont fermé leurs positions avec un bénéfice depuis longtemps. Les vendeurs à découvert ont réalisé des bénéfices considérables, tandis que les investisseurs individuels de la population générale, qui ont été embrigadés par les médias, sont ceux qui doivent payer la facture.