Les traders débattent souvent de la question de savoir s’il est préférable de trader les renversements ou de trader la tendance. Nous ne trancherons pas la question ici, mais un examen plus approfondi des corrections des marchés boursiers peut aider à mettre en lumière les différentes approches.

Que vous soyez un trader expérimenté ou un débutant, comprendre la signification et le temps de récupération des corrections des marchés boursiers peut vous aider à prendre des décisions plus éclairées et à minimiser les risques potentiels pour votre portefeuille.

Cet article examine les tenants et les aboutissants des corrections des marchés boursiers, notamment leurs causes, leur durée, leur fréquence et ce qu’il faut faire lorsqu’elles se produisent.

Comprendre les corrections des marchés boursiers

Les corrections de marché sont des baisses temporaires d’un actif ou de l’ensemble du marché, allant de 10 à 20 %. Elles se produisent pour corriger des cours boursiers artificiellement gonflés et une croissance insoutenable. Ou sinon, les corrections de marché visent à ramener les prix à des niveaux plus objectifs.

Les causes des corrections des marchés boursiers

Plusieurs facteurs peuvent déclencher une correction des marchés boursiers, notamment :

La surévaluation et le sentiment des investisseurs

Les corrections des marchés boursiers surviennent après des périodes de sentiment de marché de plus en plus optimistes qui ont entraîné une surévaluation des actions. Elles résultent généralement des doutes des grands investisseurs quant à la durabilité des prix élevés des actions.

Les facteurs économiques

Les facteurs économiques, tels que les variations des taux d’intérêt, de l’inflation ou de la croissance du PIB, peuvent déclencher des corrections des marchés boursiers. Des indicateurs économiques négatifs ou des incertitudes quant aux conditions économiques futures peuvent susciter la peur et inciter les investisseurs à vendre leurs actions, provoquant ainsi une baisse du marché.

Par exemple, le 13 septembre 2022, les marchés ont connu leur plus importante chute en une journée depuis juin 2020, tous les principaux indices ayant chuté de 3,9 % ou plus. Cette volatilité est survenue après que le Bureau américain des statistiques du travail a annoncé que l’inflation pour le mois d’août s’élevait à 8,3 %. Cette annonce a renforcé les craintes que la Réserve fédérale n’annonce une hausse significative des taux d’intérêt plus tard dans le mois afin de maîtriser l’inflation.

Les événements géopolitiques

Les événements géopolitiques, notamment l’instabilité politique, les guerres, les conflits commerciaux, les pandémies ou les catastrophes naturelles, peuvent également déclencher des corrections des marchés boursiers. Ces événements introduisent de l’incertitude et perturbent les marchés mondiaux, augmentant la volatilité et la pression baissière sur les prix des actifs.

Les problèmes spécifiques aux secteurs

Parfois, une correction pourrait être provoquée par des problèmes spécifiques à un secteur ou à une industrie. Par exemple, l’éclatement de la bulle Internet en 2000 ou le krach immobilier et la crise financière en 2008 ont provoqué une correction qui s’est répercutée sur l’ensemble du marché, amplifiant son effet.

Il est important de mentionner que les corrections des marchés boursiers sont difficiles à prévoir avec précision. Elles peuvent se produire soudainement et prendre au dépourvu même les investisseurs expérimentés. Cependant, en comprenant les causes communes des corrections, les acteurs du marché peuvent mieux se préparer et ajuster leurs stratégies d’investissement en conséquence.

Combien de temps dure une correction de marché boursier ?

Depuis 1950, il y a eu 39 corrections officielles du S&P 500. Cela correspond à une correction tous les 1,9 ans environ. Parmi ces corrections, seules sept se sont résolues en moins d’un an. Vingt-quatre d’entre elles n’ont duré que trois mois et demi ou moins. Entre le 1er janvier 1950 et le 31 décembre 2021, le S&P 500 a passé 7168 jours à subir des corrections entre le sommet et le creux.

Quand est-ce que le marché boursier se remet généralement d’une correction ?

Historiquement, le marché boursier a fait preuve de résilience et de capacité à toujours se remettre d’une correction. Après une correction, le marché entre généralement dans une période de croissance.

Dans ce cas, la patience est essentielle car le temps de récupération peut varier. Les investisseurs qui restent investis pendant une correction et maintiennent une perspective à long terme ont historiquement bénéficié des gains ultérieurs du marché.

Quelle est la plus grande correction de marché boursier de l’histoire ?

La correction de marché boursier la plus importante de l’histoire est souvent attribuée au krach du lundi noir de 1987. Le 19 octobre 1987, l’indice Dow Jones Industrial Average a connu une chute vertigineuse de près de 22 %, marquant la plus forte baisse en une seule journée de l’histoire des marchés boursiers.

Cette correction a été sans précédent et a eu un impact significatif sur les principaux indices de marchés boursiers.

Il est important de mentionner que le krach du lundi noir n’a pas été causé par un événement spécifique, mais plutôt par une combinaison de facteurs. Parmi ceux-ci, citons le creusement du déficit commercial des États-Unis, les tensions au Moyen-Orient, l’essor du trading informatisé, etc.

Les corrections des marchés boursiers notables récentes

Le suivi des corrections des marchés boursiers peut fournir un contexte précieux pour les investisseurs. Voici quelques exemples des cas les plus récents qui ont perturbé les marchés :

Les corrections des marchés boursiers entre 2020 et 2021

Avant la pandémie, le S&P 500 a atteint un sommet de 3386,20 en février 2020. Il a ensuite chuté à 2237,40 en à peine un mois. Bien que la chute ait été brutale, l’indice a retrouvé son sommet précédent en août 2020, atteignant un nouveau sommet de 3580 en septembre 2020. En bref, il a fallu environ six mois pour récupérer complètement de la chute d’un mois.

Après le sommet de septembre, l’indice a subi deux corrections importantes de 10 % qui ont duré environ 15 à 20 jours et il lui a fallu la même durée pour se rétablir. Enfin, de septembre 2020 à août 2021, il y a eu six corrections des marchés boursiers, toutes comprises entre 5 et 10 %.

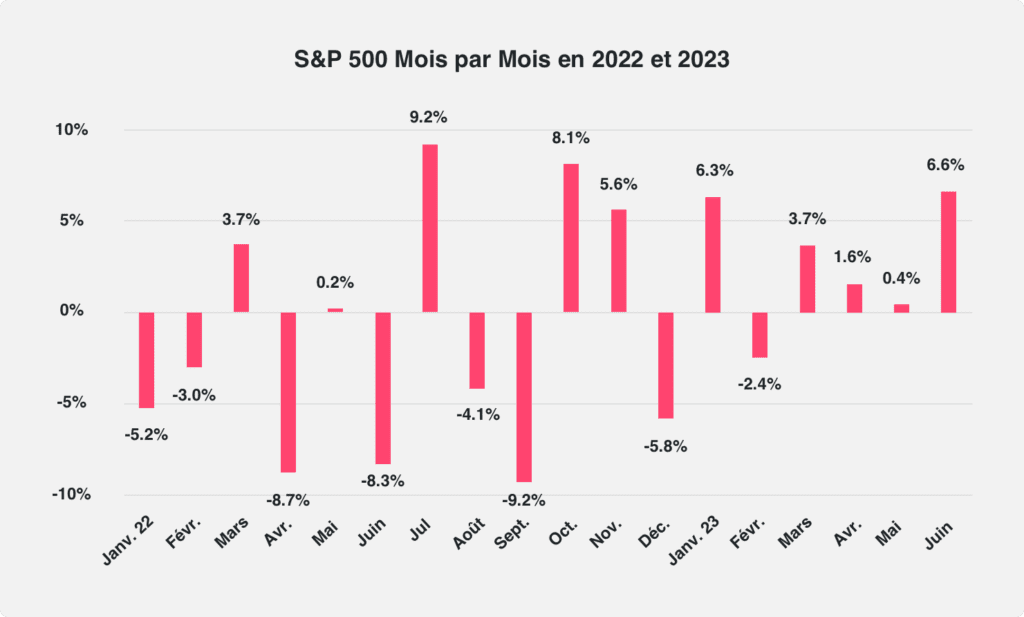

Les corrections des marchés boursiers entre 2022 et 2023

Entre 2022 et 2023, le marché boursier a connu une forte volatilité et une correction notable. Après le creux du marché baissier d’octobre 2022, le S&P 500 n’avait pas entièrement compensé ses pertes à la mi-2023. Parmi les facteurs qui ont contribué à l’incertitude du marché, citons l’inflation élevée, les hausses de taux d’intérêt de la Réserve fédérale, la guerre en Ukraine, etc.

Malgré ces défis, le marché boursier a démontré les premiers signes de reprise. Le S&P 500 s’est redressé par rapport à ses creux et a regagné plus de la moitié des pertes subies pendant le marché baissier. L’indice composite NASDAQ, à forte composante technologique, a enregistré des performances exceptionnelles, progressant de près de 32 % au cours du premier semestre de l’année.

Que faire pendant les corrections des marchés boursiers ?

Il est compréhensible que votre première réaction soit de paniquer lors des corrections des marchés boursiers. Cependant, pour éviter les décisions irréfléchies, développez votre tolérance au risque et envisagez de mettre en œuvre des stratégies d’investissement qui s’alignent sur vos objectifs à long terme. Ces stratégies peuvent comprendre les éléments suivants :

Tenez-vous en à votre plan

Évitez de prendre des décisions inconsidérées sur la base des fluctuations à court terme du marché. Analysez la baisse et restez fidèle à votre plan d’investissement et à vos objectifs.

Rééquilibrez votre portefeuille

Profitez d’une correction pour revoir et rééquilibrer votre portefeuille. Ajustez votre allocation d’actifs si nécessaire afin de l’aligner sur votre tolérance au risque et vos objectifs à long terme.

Envisagez des opportunités d’achat

Les corrections de marché offrent souvent des opportunités d’achat intéressantes. Si vous avez les moyens financiers et une stratégie d’investissement bien étudiée, envisagez d’ajouter à votre portefeuille des actions de qualité à des prix réduits.

Diversifiez vos investissements

Un portefeuille diversifié peut contribuer à atténuer les risques en cas de baisse des marchés. Répartissez vos investissements sur plusieurs classes d’actifs, secteurs et zones géographiques afin de réduire l’impact de la baisse d’une seule action ou d’un seul secteur.

Restez informé

Suivez l’actualité du marché et les indicateurs économiques, mais évitez de vous exposer excessivement aux fluctuations à court terme. Concentrez-vous sur les tendances à long terme et les fondamentaux de vos investissements.

Les corrections des marchés boursiers sont-elles un bon moment pour acheter ?

Les corrections des marchés boursiers sont d’excellentes occasions d’acheter des actions de qualité à des prix réduits. Il n’y a pas lieu de s’inquiéter car elles sont souvent brèves et légères.

Historiquement (depuis plus de 50 ans), les corrections de marché ont été suivies de périodes de croissance et de marchés haussiers. En tirant parti de la baisse des cours des actions pendant les corrections, vous pouvez vous positionner pour réaliser des gains potentiels importants. Par exemple, au cours des 50 dernières années, le S&P 500 a connu presque trois fois plus de jours de reprise que de jours de correction.

Vous pourriez aussi apprécier : Quel est le meilleur moment pour trader les divers actifs ?

Bien que personne ne puisse prédire l’avenir avec certitude, les données historiques suggèrent que la plupart des corrections se rétablissent sans se transformer en marchés baissiers ou en signalant des ralentissements économiques. Une croissance solide du PIB mondial, des taux de chômage faibles et des fondamentaux positifs en matière de bénéfices peuvent également étayer la croyance en une reprise du marché.

En quoi diffèrent les corrections des marchés boursiers, les krachs, les creux et les marchés baissiers ?

Bien qu’ils soient souvent utilisés de manière interchangeable, ces états de marché sont très différents les uns des autres. Comprendre ces termes et leurs distinctions peut aider les investisseurs à contextualiser les fluctuations du marché et à prendre des décisions éclairées.

Alors que les corrections et les creux sont souvent considérés comme faisant partie des fluctuations normales du marché, les krachs et les marchés baissiers nécessitent une évaluation minutieuse et peuvent nécessiter l’ajustement des stratégies d’investissement afin de préserver le capital et de minimiser les pertes.

Voici les principales différences :

Correction de marché boursier

Une correction de marché boursier fait référence à une baisse temporaire des principaux indices boursiers ou des instruments individuels, généralement comprise entre 10 et 20 %. Les corrections sont considérées comme un élément normal du comportement du marché et se produisent souvent après une période de gains importants.

Krach du marché

Un krach boursier est imprévu, et la chute soudaine des cours des actions s’accompagne souvent de turbulences économiques plus importantes. Les krachs se caractérisent par des baisses rapides et importantes du marché.

Par exemple, lorsqu’en 1929, le marché a chuté de 48 % en moins de deux mois, cela a déclenché la Grande Dépression. Mais ce n’est pas toujours le cas. En octobre 1987, les actions ont chuté de 22 % en une seule journée, la pire baisse jamais enregistrée, avant de repartir à la hausse l’année suivante.

Les krachs sont rares et se produisent généralement après une tendance haussière à long terme du marché.

Creux du marché

Un creux (ou une baisse) du marché est une baisse brève et mineure des prix des actions, généralement au sein d’un marché haussier. Par exemple, le marché peut grimper de 5 %, s’attarder et baisser de 2 % en l’espace de quelques jours ou semaines. Les creux peuvent constituer des opportunités d’achat ou des ajustements mineurs des stratégies d’investissement.

Marché baissier

Un marché baissier est une période prolongée de baisse du marché, généralement supérieure à 20 % entre le pic et le creux, accompagnée d’un sentiment négatif et de difficultés économiques.

Conclusion

Les corrections des marchés boursiers font partie intégrante de l’investissement, c’est pourquoi il est essentiel d’en comprendre la nature et l’impact.

Il est compréhensible que vous puissiez avoir peur en cas de correction. Cependant, plutôt que d’agir selon votre premier instinct, analysez la baisse. Au fil du temps, vous apprendrez à reconnaître si une baisse est temporaire ou potentiellement durable et à repérer les meilleurs moments pour placer une transaction.

N’oubliez pas qu’en dépit de leur morosité initiale, les corrections de marché offrent souvent des opportunités de gains potentiels. Restez informé, conservez une perspective à long terme, mettez en œuvre des stratégies d’investissement solides et faites appel à des conseils professionnels si nécessaire, afin de gérer avec succès ces conditions de marché.